Další pokrok v elektronizaci komunikace s finanční správou

Již od 1. ledna 2014 byla novelou zákona 235/2004 Sb., o dani z přidané hodnoty, v platném znění („zákon o DPH“), zavedena povinná elektronická forma podání v oblasti daně z přidané hodnoty. Tuto novelu lze označit za jeden z prvních velkých kroků směřujících k úplné elektronizaci komunikace mezi správcem daně a daňovými subjekty. Další významný krok přišel tento rok spolu s novelou zákona 280/2009 Sb., daňový řád, v platném znění („daňový řád“), která s účinnosti od 1. ledna 2015 zavádí obecnou povinnost elektronické formy zákonem specifikovaných (tzv. formulářových) podání. Ačkoli účelem této změny bylo přinést zjednodušení komunikace mezi správcem daně a daňovými subjekty, ve skutečnosti přinesla tato změna především značnou míru počáteční nejistoty ohledně skutečného výkladu klíčových pojmů daňového řádu.

|

Povinná elektronická forma podání

Povinná elektronická forma podání se vztahuje na následující čtyři základní typy podání:

- řádné daňové tvrzení,

- dodatečné daňové tvrzení,

- přihláška k registraci,

- oznámení o změně registračních údajů.

Daňový subjekt je povinen tato podání učinit datovou zprávou ve formátu a struktuře zveřejněné správcem daně. Je přitom velmi důležité odlišovat pojmy forma a formát podání. Elektronická forma bude naplněna, je-li podání učiněno datovou zprávou odeslanou jedním ze zákonem uznávaných způsobů (viz níže). Formát a strukturu datové zprávy pak určuje Pokyn D-349 vydaný Ministerstvem financí dne 28. prosince 2010 jako tzv. XML soubor. K jeho vytvoření lze přitom nejjednodušeji využít aplikaci Elektronická podání pro finanční správu („EPO“) dostupnou na webové adrese www.daneelektronicky.cz. Na této webové adrese lze kromě příslušných elektronických formulářů pro jednotlivá podání nalézt také interaktivní návody pro správné vyplnění těchto formulářů a automatickou kontrolu správnosti vyplnění podání. Pokud k příslušnému podání není v aplikaci EPO zveřejněn elektronický formulář (tedy pokud nebyl zveřejněn formát a struktura tohoto podání), nevztahuje se na něho povinná elektronická forma.

Přílohy

Povinná elektronická forma podání, stejně jako povinnost dodržet formát a strukturu datové zprávy, se přitom netýká pouze samotných podání, ale i jejich příloh, pokud je lze označit za součást těchto podání. V případě pochybností může být vodítkem opět skutečnost, zda je v rámci aplikace EPO dohledatelný elektronický formulář pro danou přílohu či nikoli. Není-li XML formulář uveřejněn, příloha může být přiložena v jiném formátu (např. PDF), ale stále platí, že musí být podána stejnou formou jako hlavní podání.

Dotčené daňové subjekty

Nově zavedená povinná elektronická forma podání se dle ustanovení § 72 odst. 4 daňového řádu týká daňového subjektu, pokud má on nebo jeho zástupce zpřístupněnou datovou schránku, nebo pokud má daňový subjekt povinnost mít účetní závěrku ověřenou auditorem. Skutečnost, zda má daňový subjekt či jeho zástupce datovou schránku zpřístupněnou, bude správcem daně testována k okamžiku podání příslušného podání.

Při určování toho, zda daňový subjekt mající zpřístupněnou datovou schránku má povinnost podat některá z uvedených podání elektronickou formou, je důležité určit, o jaký typ datové schránky se jedná. Problematickým se přitom jeví především určení rozsahu povinnosti elektronického podání ve vztahu k různým typům datových schránek fyzických osob. V tomto směru může nastat několik situací:

- fyzická osoba mající zpřístupněnou datovou schránku nepodnikající fyzické osoby bude muset činit všechna zákonem stanovená podání elektronicky,

- fyzická osoba mající zpřístupněnou datovou schránku podnikající fyzické osoby bude muset činit elektronicky pouze podání související s její podnikatelskou činností (např. daňové přiznání k dani z příjmů fyzických osob, jsou-li součástí příjmů i příjmy z této podnikatelské činnosti),

- fyzická osoba mající zpřístupněnou datovou schránku zástupce (typicky advokát, insolvenční správce či daňový poradce) bude muset činit elektronicky pouze podání související s činností zástupce nikoli však svá osobní daňová podání,

- fyzická osoba mající zpřístupněno více datových schránek různého typu bude muset činit podání elektronicky v rozsahu stanoveném jednotlivými typy datových schránek současně.

Zástupce

Pokud daňový subjekt datovou schránku zpřístupněnou nemá, ale jeho zástupce (typicky daňový poradce s právní mocí k zastupování daňového subjektu) datovou schránku zpřístupněnou má, musí i tento daňový subjekt, resp. jeho zástupce, podání činit elektronickou formou. Určujícím aspektem zde přitom bude rozsah zmocnění uděleného zástupci. Pokud se toto zmocnění bude týkat např. pouze daně z příjmů, daňové přiznání k dani z nemovitých věcí již uvedený daňový subjekt podávat elektronicky nemusí. Pokud by naopak daňový subjekt měl povinnost činit svá podání elektronicky, ale jeho zplnomocněný zástupce nikoli, nebude tento zástupce nucen v rozsahu svého zmocnění činit podání za daňový subjekt elektronicky. Nutnost učinit stanovená podání elektronicky je totiž vždy odvislá od toho, zda tuto povinnost má osoba, která dané podání činí, nikoli osoba, za kterou je podání činěno.

Uznávané způsoby odeslání datové zprávy

Daňový řád stanovuje povinnost odeslat určená podání jedním z následujících uznávaných způsobů:

- prostřednictvím datové zprávy podepsané uznávaným elektronickým podpisem,

- prostřednictvím datové zprávy odeslané prostřednictvím datové schránky, nebo

- prostřednictvím datové zprávy s ověřenou identitou podatele způsobem, kterým se lze přihlásit do jeho datové schránky.

Pokud bychom měli vycházet z doslovného znění zákona a důvodové zprávy k němu, jsou tyto tři způsoby jedinými možnými způsoby odeslání podání s povinnou elektronickou formou. Vyskytl se však další právní názor, dle kterého by jako čtvrtá forma elektronického podání mělo být uznáváno i doručení podání prostřednictvím tzv. e-tiskopisu. Tedy podáním prostřednictvím aplikace EPO bez uznávaného elektronického podpisu či ověření identity podatele a jeho následným potvrzením doručením podepsaného e-tiskopisu správci daně. Tento e-tiskopis je aplikací EPO vygenerován po odeslání podání a správci daně musí být doručen nejpozději do pěti dnů ode dne odeslání podání prostřednictvím aplikace EPO. Tento způsob je běžně uznáván pro doručování elektronických podání dle zákona o DPH. Relevantnost tohoto právního názoru byla posuzována za součinnosti Generálního finančního ředitelství a Ministerstva financí. Výsledkem tohoto jednání bylo stanovení přechodného období od 1. ledna 2015 do 31. prosince 2015, v rámci kterého finanční správa bude v duchu základních zásad správy daní uznávat jako čtvrtý kvalifikovaný způsob elektronického podání i podání prostřednictvím tzv. e-tiskopisu. Od 1. ledna 2016 však bude na takové podání opět pohlíženo jako na vadné pro nedostatek předepsané formy. Následkem však nebude uložení pokuty, ale výzva správce daně k odstranění vady podání. Právě tento přístup představuje jeden z paradoxů nové právní úpravy povinné elektronické formy podání, kdy správce daně bude vyzývat daňové subjekty k přeposílání jinak bezvadného podání pod hrozbou jeho zpětné neúčinnosti, ačkoli i v tomto případě by bylo logičtější nesprávný postup daňového subjektu sankcionovat pouze pokutou a daňové přiznání jako takové uznat coby bezvadné. Tomuto přístupu však brání nevhodně zvolená textace příslušných ustanovení daňového řádu.

Různé podmínky pro různé daňové povinnosti

Ačkoli je daňový řád obecnou procesní normou, nebude podle něho postupováno ve vztahu ke všem daňovým povinnostem stejně.

Daň z přidané hodnoty

Zvláštní ustanovení o elektronické komunikaci se správcem daně obsahuje právě již zmíněný zákon o DPH, který povinnou elektronickou formu podání stanovil již o rok dříve než daňový řád a za poněkud odlišných podmínek. Dle ustanovení § 101a zákona o DPH jsou plátci DPH až na výjimky povinni podávat elektronicky řádná i dodatečná daňová přiznání, hlášení, přílohy k těmto podáním a dále přihlášky k registraci a oznámení o změně registračních údajů. I když se však na daného plátce DPH bude vztahovat některá z výjimek stanovených zákonem o DPH, bude muset i tak postupovat v souladu s ustanovením § 101a zákona o DPH, pokud mu povinnost činit podání elektronicky vznikla podle ustanovení § 72 odst. 4 daňového řádu. Tato podání jsou přitom plátci DPH povinni podávat elektronicky na elektronickou adresu podatelny zveřejněnou správcem daně; právě tato jiná formulace ustanovení § 101a tak umožňuje podání prostřednictví tzv. e-tiskopisu.

Majetkové daně

Také majetkové daně jsou v této oblasti specifické. Jak bylo stanoveno v Informaci k formě podávání daňových přiznání k majetkovým daním v návaznosti na ustanovení § 72 odst. 4 daňového řádu uveřejněné dne 22. ledna 2015 na webu finanční správy, u vyjmenovaných podání v současné době není zveřejněn elektronický formulář, a proto se na ně nevztahuje povinná elektronická forma. Dle uvedené informace se přitom o zavedení těchto formulářů v dohledné době ani neuvažuje. Jedinou majetkovou daní, u které tak musí být v současnosti splněna povinná elektronická forma, je daň z nemovitých věcí, ke které je možné v aplikaci EPO nalézt elektronický formulář pro řádné, dodatečné i opravné daňové přiznání, nikoli však pro dílčí daňové přiznání, které tedy elektronickou formou podáno být nemusí.

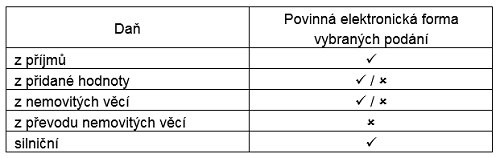

Uvedené lze shrnout v následující tabulce:

Následky nedodržení povinné elektronické formy

Téma elektronizace je v současné době velmi významné i z hlediska následků hrozících v případě nedodržení povinnosti činit stanovená podání elektronickou formou. Jedná se zejména o pokutu za nesplnění povinnosti nepeněžité povahy, která je fixně stanovena na 2 000 Kč. Tato pokuta vzniká přímo ze zákona, což v praxi znamená, že správce daně nemá možnost rozhodnout, zda a v jaké výši bude pokuta uložena. Tuto základní pokutu však daňový řád umožňuje dále navýšit až o částku 50 000 Kč v případě, že nedodržením povinné elektronické formy podání daňový subjekt způsobí závažné ztížení správy daní. Zde již správce daně má moderační pravomoc, a bude tedy záležet na jeho rozhodnutí, zda a v jaké výši navýšení pokuty uloží. Nelze přitom předem jednoznačně stanovit, v jakých situacích bude k navýšení pokuty docházet. Typově se však může jednat o případ, kdy následné převedení papírově podaného daňového přiznání do elektronické podoby bude pro správce daně představovat časově značně náročný úkon.

Pro případ porušení povinné elektronické formy podání se zákonodárce zabýval také osudem těchto podání v případě, že nebudou podána zákonem stanoveným způsobem. Tuto otázku řeší ustanovení § 74 odst. 4 daňového řádu, dle kterého platí, že nemá-li dané podání žádné další vady, bude na něho i v případě nedodržení elektronické formy pohlíženo jako na bezvadné. Toto přitom platí pro podání, u nichž tuto skutečnost správce daně předem zveřejnil způsobem umožňujícím dálkový přístup. Správce daně tak učinil na své úřední desce v rámci dokumentu Seznam podání, na něž se hledí jako na podání bez vady, jsou-li učiněny jinak než elektronicky, ačkoli měly být učiněny elektronicky. Dle této informace správce daně ve vztahu k těmto podáním nebude daňový subjekt vyzývat k odstranění vady spočívající v nedodržení povinné elektronické formy, ale pouze dojde k uložení již zmíněné pokuty za její nesplnění.

Nebude-li dodržen pouze formát a struktura (XML), ale podání přesto bude učiněno elektronicky, výše uvedená pokuta nemůže být uložena. Správce daně však vyzve daňový subjekt k odstranění vady, kterou je nedodržení stanoveného formátu a struktury, a pokud tak daňový subjekt ve správcem daně určené lhůtě neučiní, jeho podání bude považováno za od počátku neúčinné, a to se všemi důsledky spojenými s pozdním učiněním daného podání.

Specifickou kapitolou jsou zde přílohy daňových přiznání, ke kterým se jednotlivé uveřejněné informace přímo nevyjadřují, kromě upozornění, že na přílohy podání se vztahují stejné podmínky jako na podání samotná, z čehož lze usoudit, že příloha daňového přiznání musí být taktéž podána v elektronické formě a ve formátu a struktuře stanovené správcem daně, jinak se daňový subjekt vystavuje výše popsaným následkům. Nebude-li příloha k daňovému přiznání přiložena vůbec, nebude se sice jednat o porušení některé z výše popsaných náležitostí, tvrzení obsažená v daňovém přiznání však pro nedostatek přílohy nebudou řádně podložena, což může vést správce daně k zahájení postupu k odstranění pochybností, v jehož důsledku pak v případě neprokázání tvrzení obsažených v daňovém přiznání může dojít k vyměření daňové povinnosti v jiné než daňovým subjektem tvrzené výši, a to opět se všemi daňovým řádem předvídanými následky.

Na závěr

Lze předpokládat, že vzhledem k vývoji informačních technologií se bude v elektronizaci komunikace s finanční správou (potažmo i s ostatními orgány státní správy) i nadále pokračovat. Je-li elektronizace prováděna efektivně, lze tento přístup označit za velmi prospěšný, jelikož může přinést značné zjednodušení komunikace a spolupráce mezi veřejností a správcem daně. Příkladem nám přitom mohou jít i jiné evropské státy, které již v procesu elektronizace došly mnohem dál než Česká republika, a to zejména Rakousko, Nizozemsko či Estonsko. Vývoj v několika posledních měsících však prokázal, že je třeba postupovat opatrně a předem důsledně promýšlet veškeré možné implikace nové právní úpravy, aby se daňové subjekty nedostávaly zcela zbytečně do stavu právní nejistoty, kdy sice vědí, že je nesplnění zákonem stanovené povinnosti zatíženo jakousi sankcí, netuší však, zda a v jakém rozsahu se na ně tato povinnost vztahuje. Následný negativní postoj veřejnosti totiž v takovém případě převáží veškeré benefity, které elektronizace přináší nebo by do budoucna mohla přinést.

Mgr. Táňa Čapková,

advokátní koncipientka

Ambruz & Dark Deloitte Legal s.r.o., advokátní kancelář

Karolinská 654/2

186 00 Praha 8

Tel.: +420 246 042 100

Fax: +420 246 042 030

e-mail: legalcz@deloittece.com

© EPRAVO.CZ – Sbírka zákonů, judikatura, právo | www.epravo.cz