Implementační chyby v zákoně o spotřebitelském úvěru – nejistá definice, problémy s předčasným splacením, nejistá definice vázaného zástupce

Lhůta k implementaci směrnice 2014/17/EU o smlouvách o spotřebitelském úvěru na nemovitosti určené k bydlení vypršela 21. března 2016, přesto do současné doby harmonizovalo její předpisy pouze Rakousko, Maďarsko a Estonsko. Český vládní návrh z dílny ministerstva financí je nyní sice již v Poslanecké sněmovně, ale stále daleko od přijetím.[1]

Ve středu 9. 3. 2016 prošel návrh 1. čtením a nyní ji bude projednávat Rozpočtový výbor. Experti očekávají příslušnou novelu zákona o spotřebitelském úvěru na konci léta, nabytí účinnosti lze předpokládat v říjnu. Legislativu však ještě čeká vyřešit množství nejasností odpovídajících očekávané úrovni harmonizace. Zavádění přísnějších ustanovení než obsahuje samotná směrnice je povoleno, ale členské státy nemohou provést harmonizaci normami mírnějšího charakteru, a co se týče předsmluvních informací, výpočtu RPSN nebo Evropského standardizovaného informačního přehledu neumožňuje směrnice odchýlení žádné.Důvěryhodný register o všech zprostředkovatelích a nebankovních poskytovatelích spotřebitelského úvěru vedený Českou národní bankou (§ 57, § 54 návrhu novely zákona o spotřebitelském úvěru), licencování nebankovních poskytovatelů (§ 9 návrhu), minimální kapitálové nároky nebankovních institucí (§ 14 návrhu) jsou určitě potěšujícími novinkami pro zvýšení úrovně ochrany spotřebitele, které směrnice přináší. Silnější pravomoci umožňují budoucímu výlučnému dozorujícímu orgánu, tedy ČNB, vyšší účinnost dozorové činnosti, avšak ochranné metody ČNB musí být - při porovnání s metodami zahraničních orgánů - vylepšeny, aby mohly efektivně fungovat vůči neseriózním zprostředkovatelům nebo poskytovatelům úvěrů. Callcentrum a viditelné varování spotřebitele prostřednictvím blacklistů na webu dozorovatele trhu jsou v 21. stoleti samozřejmým minimem, bohužel však dosud nenaplněným.[2] Implementační problémy se týkají nejvíce definice porovnatelnosti roční procentní sazby nákladů (RPSN) a odpovědnosti vázaného zástupce.

Věřitel a zprostředkovatelé

Vymezení pojmů vyřešil český zákonodárce v návrhu ministerstva financí velice odlišně od směrnice. Místo pojmů věřitel, který sice návrh zmiňuje, používá pojem poskytovatel. Pojem spotřebitel pak nedefinuje vůbec. Ještě komplikovanější jsou pojmově různé typy zprostředkovatelů (§ 16 návrhu zavádí tyto pojmy: a) samostatný zprostředkovatel, b) vázaný zástupce, jež ovšem slučuje dva směrniční pojmy, a to vázaného zprostředkovatele úvěru s tzv. jmenovaným zástupcem, a c) zprostředkovatel vázaného spotřebitelského úvěru, který nabízí jen úvěr pro prodávané zboží a který se ve směrnici 2014/17/EU vůbec nevyskytuje). Druhy zprostředkovatelů nejsou konkrétně definovány v českém návrhu shodně s definicemi směrnice. Typizace uvedená v návrhu české úpravy spočívá v tom, jaké oprávění těmto osobám poskytne ČNB. Vázaný zástupce dle českého návrhu může působit samostatně nebo jménem poskytovatele nebo samostatného zprostředkovatele. Směrnice umožňuje členským státům vytvoření různých registrů v závislosti na tom, zda zprostředkovatel úvěru jedná jako vázaný či jako nezávislý zprostředkovatel úvěru, a dále předpokládá jiný Standard poradenských služeb podle čl. 22 odst. 3 b) a c) pro tyto dva tipy zprostředkovatelů.

Smísení českých definic může vést k problemům v otázce odpovědnosti za jednání nebo opomenutí zprostředkovatele. Směrnice v čl. 30 odst. 1 věta 2. uvádí „plnou a bezpodmínečnou odpovědnost“ věřitele za činnost zprostředkovatele úvěru vázáného k jedinému věřiteli. Pro tzv. jmenované zástupce platí dle směrnice, že pokud jmenovaný zástupce jedná jménem jediného zprostředkovatele (např. jménem samostatného zprostředkovatele) má tento zprostředkovatel podle čl. 4 odst. 8 směrnice „plnou a bezpodmínečnou odpovědnost“ za jednání jmenovaného zástupce. Česká úprava však hází do stejného klobouku protiprávní činy všech vázaných zástupců bez ohledu na to, zda pracují pro poskytovatele nebo pro samostatného zprostředkovatele a říká, že za správní delikt odpovídá zastoupený, což by bylo ještě konformní se směrnicí, i když (§ 150 odst. 1 písm. a) ve spojení s § 28 odst. 1) zavádí malou výjimku, pokud vázaný zástupce neukončí okamžitě závazek ze smlouvy o zastoupení pro nesplnění zákonných podmínek.

U přičitatelnosti uvedené v § 36 návrhu je tato problematika ještě komplikovanější. Podle české úpravy odpovídá samostatný zprostředkovatel i v případě, že vázaný zástupce jednal jménem poskytovatele, což neodpovídá smyslu směrnice. V těchto případech směrnice předpokládá, plnou a bezpodmínečnou odpovědnost věřitele, tedy poskytovatele. Avšak úprava v § 36 není ani bezpodmínečná. Poskytovatel bude totiž odpovědný za protiprávní čin vázáného zástupce jen, „pokud poskytovatel samostatného zprostředkovatele nepečlivě vybral nebo na něho nedostatečně dohlížel“, v jiných případech odpovídá samostatný zprostředkovatel. Česká úprava v tomto bodě neodpovídá směrnici a může vést k podstatnému prodloužení dokazování ve spotřebitelských sporech, což není jen nevýhodné pro poškozeného spotřebitele, ale také nenaplněním cíle směrnice.

Z pohledu předvídatelnosti budoucích nákladů úvěru a možnosti porovnání nabídek vícero poskytovatelů má pro spotřebitele roční procentní sazba nákladů (RPSN) velký význam. Navrhovaná česká úprava má ale nedostatky. „Aby byla zajištěna co největší transparentnost“ (úvod bod (47) směrnice) a konkurenční nabídky byly lehce porovnatelné, chce směrnice zajistit v celé Evropě „konzistentní výpočet a porovnatelnost“ RPSN (úvod bod (51) směrnice). Proto by měli – jak v úvodu bod (50) směrnice uvádí – „celkové náklady úvěru pro spotřebitele … zahrnout veškeré náklady, které spotřebitel musí zaplatit ve vztahu ke smlouvě o úvěru a které jsou věřiteli známy“. Měly by zde být zahrnuty všechny následující náklady: úroky, provize, daně, poplatky pro zprostředkovatele úvěru, náklady na ocenění nemovitosti za účelem zřízení zástavního práva a veškeré další poplatky, které jsou vyžadovány pro získání úvěru, např. životní pojištění nebo pojištění proti požáru. Vyloučeny jsou jen notářské poplatky a náklady spojené se zápisem do evidence nemovitostí. Také poplatky za otevření a vedení speciálního bankovního účtu spojeného s úvěrem jsou započítávány. Jedná se tedy o vše, co je pro získání úvěru nezbytné. Je možné, že celková suma RPSN bude po implementaci směrnice vypadat pro spotřebitele na prvního pohled vyšší, než tomu bylo před implementací, ale částka bude konečně obsahovat všechny náklady, které byly předtím kosmeticky skryty v téměř nečitelných všeobecných obchodních podmínkách. Očekávané lehké zvýšení RPSN nemá nic společného s úrokovou sazbou. Roční procentní sazba nákladů bude sloužit pouze pro účely porovnatelnosti. Proto je vyžadovaná úroveň harmonizace ohledně RPSN a evropského standardizovaného informačního přehledu dle čl. 2 odst. 2 směrnice maximální, tj. bez možnosti odchýlení.

Český zákonný návrh uznává význam RPSN v důvodové zprávě, která říká, že „RPSN je možno považovat za jeden z nejpodstatnějších institutů sloužících k orientaci na úvěrovém trhu.“ Úprava plní požadavek směrnici obecně, nikoli však celkově. V § 133 odst. 2 a 3 návrhu zákonodárce sice uvádí, že do celkových nákladů se započítávají náklady na ocenění nemovitostí, na povinné doplňkové služby i povinné pojistné, ale u nákladů na zřízení nebo vedení účtu zaznamenávajícího platební transakce a čerpání není § 133 odst. 3 návrhu formulován úplně srozumitelně. Pro výklad tohoto odstavce je stěžejní, zda zákonodárce požaduje splnění zde uvedených podmínek kumulativně nebo alternativně. Pokud se jedná o kumulativní podmínky, je § 133 odst. 3 směrničně konformní. Pokud se však jedná o podmínky alternativní, pak se náklady na zřízení nebo vedení účtu v případě uvedeném pod bodem b), pokud náklady na tyto služby byly samostatně uvedeny ve smlouvě o spotřebitelském úvěru nebo v jiné smlouvě uzavřené se spotřebitelem, nezapočítávají do celkových nákladů, což by bylo v rozporu s čl. 17. odst. 2 směrnice. Důvodová zpráva k tomuto paragrafu uvádí, že „jednou z položek, které se započítávají do RPSN, jsou náklady na vedení účtu zaznamenávajícího platební transakce a čerpání. Jedná se však jen o bezpodmínečně nutné náklady na vedení účtu.“ Přepokládáme, že důvodová zpráva zde mluví ve prospěch výkladu tohoto ustanovení jako kumulativních podmínek. Dokonce se zde jedná o ještě přísnější úpravu než ve směrnici, protože očekává samostatné uvedení těchto nákladů ve smlouvě z důvodu transparentnosti. Dále je otázkou, jak budou soudy posuzovat poskytovatelskou praxi spočívající v následující nabídce: „Pokud si u nás otevřete běžný účet, za 500 Kč měsíčně, získáváte o 1% p.a. výhodnější úrokovou sazbu“. Ve smyslu směrnice tato skutečnost podmiňuje získání úvěru za daných podmínek, a proto se započítává do RPSN. Podle § 133 by byl možný výklad, že klient může získat hypotéku i bez tohoto běžného účtu, ale za jiných podmínek. V tomto případě by se náklady na vedení účtu nezapočítávaly do RPSN. Tím by byl ovšem porušen ve směrnici zakotvený princip transparentnosti, proto by měla judikatura takovou obchodní praxi diskvalifikovat jako nekalou.

Dále musíme zmínit problematiku účelně vynaložených nákladů spojených s předčasným splacením úvěru. I když návrh reguluje toto spotřebitelské právo vůči směrnici konformně a dokonce dodává, že např. u pojištění určeného k zajištění placení spotřebitelského úvěru klient nemá platit náhradu nákladů, může být výše odškodnění, které spotřebitel musí platit věřiteli, sporná. Směrnice proto zdůrazňuje v čl. 25 odst. 3, že odškodnění v této souvislosti nesmí převýšit finanční ztrátu věřitele. Jakou ztrátu má však věřitel, když vrácenou peněžní částku opět poskytne? Důvodová zpráva řeší tuto problematiku, když uvádí, že účelně vynaloženým nákladem může být „i část provize vyplacené zprostředkovateli, pokud náklad v podobě provize byl vynaložen účelně“. Jak se spotřebitel může dozvědět, jakým způsobem věřitel počítá své náklady? Z důvodu předvídatelnosti stanoví jak maďarský, taky i rakouský zákon maximální výši odškodnění. Rakouský zákon zastropoval výši odškodnění za předčasné splacení na maximálně 1 % předčasně splaceného úvěru za předpokladu, že doba mezi předčasným splacením a sjednaným koncem úvěrové smlouvy přesahuje jeden rok. Maďarský zákon stanoví horní hranici ve výši 1,5 %. Přestože český zákon podobný strop používá u spotřebitelských úvěrů poskytovaných pro jiné účely než bydlení – jak to čl. 16 odst. 2 směrnice 2008/48/ES očekává – u spotřebitelských úvěrů na bydlení analogické ustanovení chybí.

Problematickou věcí je též formulace důvodové zprávy týkající se informační povinnosti o předčasném splacení úvěru. Důvodová zpráva v tomto směru uvádí: „Výpočet odškodnění (…) musí být průhledný a srozumitelný spotřebiteli již v předsmluvní fázi a v každém případně v průběhu plnění úvěrové smlouvy“. Pokud je však předčasné splacení uvedeno pod bodem 9. Evropského standardizovaného informačního přehledu, o kterém musí každý zprostředkovatel povinně informovat spotřebitele již v předsmluvní fázi, proč mluví důvodová zpráva o možnosti poskytovat tyto informace „v každém případě“ v průběhu plnění smlouvy?

Jedním z nejproblematičtějších bodů české úpravy je předčasné splacení spotřebitelského úvěru poskytnutého ke změně stavby podle stavebního zákona a poskytnutého stavební spořitelnou podle zákona o stavebním spoření. Český návrh rozšiřuje platnost spotřebitelského úvěru na bydlení v § 2 odst. 2 prakticky na veškeré úvěry poskytnuté na rekonstrukci nemovitostí, pro které však měla platit směrnice 2008/48/ES o smlouvách o spotřebitelském úvěru (čl. 46), a z ní vyplývající lepší podmínky pro předčasné splacení. Zatímco evropský zákonodárce říká, že „na nezajištěné úvěrové smlouvy na celkovou výši úvěru přesahující 75 000 eur, jejichž účelem je renovace nemovitosti určené k bydlení platí směrnice 2008/48/ES o smlouvách o spotřebitelském úvěru, český překlad používá slovo rekonstrukce, které je širším pojmem. Zajímavé je, že anglický, německý a francouzký překlad směrnice jednoznačně používá slovo: renovation of a residential immovable property, Renovierung einer Wohnimmobilie la rénovation d’un bien, a nikoli rekonstrukce.

Velký praktický význam rozdílu spočívá v tom, že právo na předčasné splacení u „normálních“ spotřebitelských úvěrů je velkorysejší. Podle čl. 16 směrnice 2008/48/ES může spotřebitel kdykoli zcela nebo zčásti splnit své závazky plynoucí z úvěrové smlouvy, a to i v době, na kterou je stanovena pevná výpůjční úroková sazba (!) a nikoli jen v případě závažné životní situace, jak stanoví návrh v § 117 odst. 3 písm. e). Dále je výše odškodnění pro předčasně splacení zastropována, a nesmí přesáhnout 1 % předčasně splacené výše úvěru, přesahuje-li doba mezi předčasným splacením a sjednaným koncem úvěrové smlouvy jeden rok. Není-li tato doba delší než jeden rok, nesmí výše odškodnění přesáhnout 0,5 % předčasně splacené výše úvěru. Český zákonodárce – oproti rakouskému legislativci - toto výhodnější pravidlo pro předčasné splacení nepoužívá analogicky u spotřebitelského úvěru na bydlení, a dále omezuje platnost směrnice 2008/48/ES o smlouvách o spotřebitelském úvěru. Tím česká úprava za prvé porušuje evropské právo, a za druhé diskriminuje českýho spotřebitele např. vůči německému nebo rakouskému spotřebiteli, protože český spotřebitel nemůže využívat výhodnější pravidlo pro předčasné splacení u rekonstrukce. Kvůli nedokonalé české úpravě musí spotřebitel dávat velký pozor na to, za jaký druh úvěru bude jeho úvěr považován. Z pohledu předčasného splacení bude výhodnější úvěr poskytnutý za jiným účelem, než je bydlení.

Nesplnění informační povinnosti

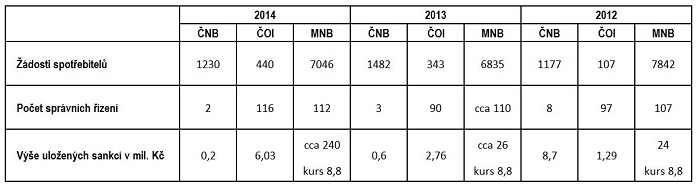

Zajímavým je také porovnání navrhované úpravy sankcionování zprostředkovatele za nesplnění informační povinnosti s již schváleným rakouským a maďarským zákonem. Česká úprava § 153 t) uvádí, že kdo je oprávněn poskytovat nebo zprostředkovávat spotřebitelský úvěr a nesplnil povinnosti týkající se poskytnutí nebo vysvětlení předsmluvních informací, bude sankciován. Pokuty za správní delikty jsou členěny podle závažnosti do 3 kategorií: do 20 milionů Kč, do 10 milionů Kč a do 5 milionů Kč. Podle regulace ČNB, budoucího jediného orgánu dohledu, v této oblasti zůstává velký prostor pro správní uvážení tak, aby pokuta odpovídala zásadám správního trestání. Důvodová zpráva zdůrazňuje rozhodovací prostor ČNB a uvádí některé faktory ovlivňující rozhodování, jako např. charakter páchaných deliktů, míra porušení povinnosti, závažnost deliktu, opakované spáchání deliktu atd. Otázkou dále je, jak bude ČNB ukládat „účinné, přiměřené a odrazující sankce“, jak směrnice očekává, když celková výše uložených pokut v oblasti ochrany spotřebitele - které patří do gesce ČNB od roku 2008, kromě sankcí uložených nebankovním institucím, nad nimiž letos dohlíží ČOI - byla v roce 2014 pouze 200 000 Kč (!). ČOI provede ročně cca. 2-3 tisíce kontrol nebankovních finančních institucí a průměrně u poloviny z nich odhalí porušení zákona, většinou zejména v souvislosti s reklamou prezentovanou na webových stránkách. Velmi často dochází k porušení zákona tím, že spotřebitelům nebyly poskytovány dostatečné informace. Výše uložených sankcí ze strany ČOI v roce 2014 dosáhla částky 6,03 mil. Kč. Je tedy otázkou, zda budou zaměstnanci ČNB schopní kontrolovat neseriózní nebankovní společnosti stejně efektivně, jako to dosud dělala ČOI a jak odrazující budou její sankce. Horní hranice pokuty ve výši 20 mil. Kč sama o sobě není odrazující pro účastníky finančního trhu, pokud vidí, že ČNB ukládá sankce ve velmi nízké výši. Jen pro srovnání, Maďarská národní banka uložila v roce 2014 bankám a nebankovním institucím pokuty v souvislosti s ochranou spotřebitele ve výše cca. 240 mil. Kč.

Výsledky dozorčí činnosti v Česku a Maďarsku

Nutno ještě dodat, že nejen pokuty mohou být odrazující. Rakouský zákon o spotřebitelské hypoteční smlouvě například v § 12 odst. 4 č. 4 stanoví, že pokud ESIP-formulář neobsahuje informace o předčasném splacení úvěru, věřitel nemůže z tohoto titulu žádat po spotřebiteli odškodnění.

Doufáme, že český zákonodárce ještě popřemýšlí, zda návrh opravdu naplňuje základní poslání směrnice, kterou je ochrana spotřebitele a v problematických oblastech vylepší návrh, případně též využije možnosti inspirace se zahraniční právní úpravou, např. rakouským provedením příslušné směrnice.

Dr. iur. Rita Simon,

vědecký pracovník v Centru právní komparatistiky PF UK

e-mail: siksimon@prf.cuni.cz

Lektorat: Michaela Kopecká, advokát

-----------------------------

[1] Sněmovní tisk 679/0; dostupné na www, k dispozici >>> zde.

[2] Česká národní banka dostatečně nechrání spotřebitele. Zahraniční dozorové orgány jsou mnohem aktivnější; Rita Simon; ihned; dostupné na www, k dispozici >>> zde.

© EPRAVO.CZ – Sbírka zákonů, judikatura, právo | www.epravo.cz